Án phạt của EU đối với Apple làm “rúng động” các tập đoàn đa quốc gia

“Các tập đoàn lớn của Mỹ đã tăng doanh thu của họ lên 15% trong năm ngoái và đạt 1.900 tỷ USD. Tuy nhiên, hầu hết đều né thuế bằng cách giữ lợi nhuận của mình ở nước ngoài” – Hãng phân tích kiểm toán Audit Analytics, Mỹ, 2012.

Hôm 30/8, Liên minh Châu Âu (EU), sau 3 năm điều tra, đã ra quyết định phạt Tập đoàn công nghệ Apple của Mỹ 13 tỷ Euro (tương đương với 14,3 tỷ USD) về hành vi trốn thuế tại Ireland – một quốc gia thành viên của EU. Quyết định này trấn động truyền thông khắp thế giới bởi đây là mức án phạt cao nhất trong lịch sử EU. Trước Apple, nhãn hiệu cà phê nổi tiếng của Mỹ là Starbuck và hãng sản xuất ô tô Fiat cũng chịu mức phạt lên tới 30 triệu euro (tương đương 34 triệu USD) về hành vi trốn thuế lần lượt tại Hà Lan và Luxembourg.

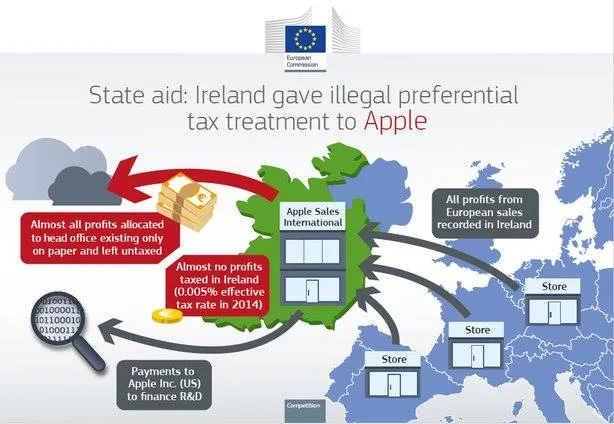

EU đã tiến hành điều tra trong 3 năm về các thỏa thuận ưu đãi thuế giữa Apple và Ireland. Kết quả cho thấy, tập đoàn công nghệ đa quốc gia khổng lồ này đã dàn xếp với chính phủ Ireland để có “các thỏa thuận nhân ái” – những ưu đãi thuế bất hợp pháp. Bà Margrethe Vestager, Ủy viên về vấn đề cạnh tranh EU, cho biết Apple chỉ phải đóng thuế thu nhập ở mức 0,05%.

Đây không phải lần đầu tiên Apple đứng trước các cáo buộc về sai phạm thuế. Cách đây 3 năm, Ngày 21/5/2013, chủ tịch Apple Timothy D.Cook đã bị triệu tập đến quốc hội để giải trình về cáo buộc việc tập đoàn công nghệ số 1 thế giới này đã lập hàng loạt công ty “ma” ở khắp các châu lục để trốn thuế.

Đây cũng không phải là gã khổng lồ đa quốc gia duy nhất dính nghi án trốn thuế. Nhiều tên tuổi hàng đầu thế giới với lợi nhuận khổng lồ và các triết lý đạo đức kinh doanh bóng bẩy cũng dùng các thủ thuật tương tự để trốn thuế. Google chuyển lợi nhuận sang chi nhánh nước ngoài ở Bermuda, nơi thuế suất thuế thu nhập bằng 0%, Google đã giảm được 1 nửa số thuế phải đóng chỉ trong 1 năm. Facebook, Amazon, Ebay, Dolce & Gabbana đều lợi dụng chính sách ưu đãi thuế của Luxembourg và chuyển phần lớn doanh thu sang chi nhánh đặt tại nước này.

Do vậy, với án phạt nghiêm khắc của EU, dù Ireland và cả Apple tuyên bố sẽ kháng cáo, nhưng tạo tiền lệ cho vô số các trường hợp khác. Chắc hẳn sẽ làm rúng động các gã khổng lồ vốn quá nhiều chiêu trò và quyền lực.

“Chuyển giá” qua các công ty bình phong

Chuyển giá (transfer Pricing) là hình thức trốn thuế phổ biến nhất của các Tập đoàn kinh tế đa quốc gia. Các tập đoàn này sử dụng những giao dịch trên giấy tờ giữa những công ty con, nhằm chuyển giao số thu nhập đến những quốc gia có mức thuế thấp, trong khi phí tổn lại rơi vào những quốc gia có mức áp thuế cao hơn.

Lật lại hồ sơ nghi vấn trốn thuế của Apple, Báo cáo của Thượng viện Mỹ năm 2013 khẳng định, Apple tạo ra nhiều công ty con tại các “thiên đường tài chính”, nhiều trong số đó không có nhân viên, chỉ được tạo ra để giấu lợi nhuận của công ty mẹ. Bằng cách này, Apple trốn được nhiều khoản thuế khổng lồ mà tập đoàn này lẽ ra phải nộp.

Trong số những công ty con của Apple ở nước ngoài, chi nhánh có tên Apple Operations International (AOI) tại Ireland là đáng kể nhất. Thông qua chi nhánh này, Apple đã đàm phán được mức thuế thu nhập đặc biệt dưới 2%/năm. Trong khi đó AOI, với doanh thu khoảng 30 tỉ USD trong giai đoạn 2009-2012, lại chưa hề khai báo thuế ở Ireland, Mỹ hay bất cứ nước nào khác trong 5 năm qua. Một công ty con khác của Apple ở Ireland là Apple Sales International được xác định đã nộp 0,05% thuế trên doanh thu 22 tỉ USD trong năm 2011.

Chi nhánh của Apple tại Ý cùng một số giám đốc đã bị cán bộ thuế tại đây điều tra về hành vi trốn thuế và thiếu trung thực khi khai báo về tổng doanh thu trong 5 năm. Ngày 30/12/2015 Apple đã đồng ý nộp 350 triệu USD cho các khoản phạt thuế trong 5 năm từ 2008 đến 2013 và tiến hành ký kết hiệp ước mới về tài chính vào đầu năm 2016.

Theo báo cáo của Thượng viện Mỹ, trong những năm gần đây Apple đã né được thuế đối với hàng chục tỉ USD mà tập đoàn này kiếm được ở nước ngoài.

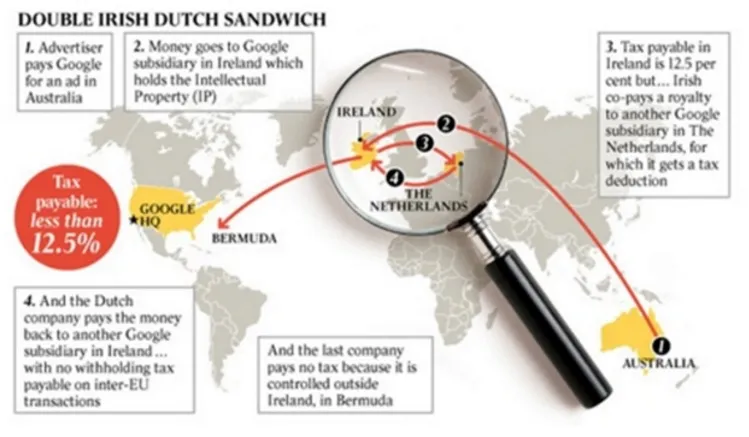

Tương tự với trường hợp của Apple, Google đã lợi dụng một loại cơ cấu thuế có tên là “Double Irish” và “Dutch Sandwich” ở Ireland, khi cho phép chuyển tiền từ một chi nhánh của Google ở Ireland sang một chi nhánh của Google ở Hà Lan, mà về thực chất được đặt ở Bermuda là nơi không có thuế thu nhập doanh nghiệp. Điều này giúp cho Google “tiết kiệm” được 2,4 tỉ USD.

Điều tra cho thấy, thiên đường chuyển giá của các gã khổng lồ công nghệ là Bermuda, nơi thuế thu nhập doanh nghiệp là 0%.

Hinh: Đường vòng trốn thuế của Google

EU quyết tâm chống nạn trốn thuế

Án phạt của EU đối với Apple một lần nữa khẳng định quyết tâm của cộng đồng kinh tế lớn nhất thế giới này trong việc chống nạn gian lận và trốn thuế tồn tại nhiều năm nay, và ngày càng trở nên tinh vi và phức tạp.

Sau vụ “hồ sơ Panama” EU đã hối thúc các thành viên khẩn trương lên danh sách về các thiên đường trốn thuế trên toàn cầu và áp lệnh trừng phạt đối với các nước giúp che dấu nguồn thu.

Không lâu sau đó, ngày 12/4/2016, Ủy ban châu Âu (EC) đã đưa ra một số biện pháp mới, theo đó yêu cầu các công ty đa quốc gia lớn trên thế giới phải minh bạch trong vấn đề tài chính.

EC, trong vai trò hành pháp, đã yêu cầu các công ty đa quốc gia hoạt động tại Liên minh châu Âu (EU) phải công khai với từng nước thành viên của khối những dữ liệu liên quan đến tài chính và thuế, như doanh thu, lợi nhuận cũng như cơ sở đánh thuế và các loại thuế phải nộp ở các nước thành viên EU. Phát biểu trên nhật báo Le Parisien (Pháp), ông Moscovici, ủy viên Châu Âu phụ trách về thuế cho biết: Các công ty đa quốc gia có chi nhánh ở EU và có doanh thu trên 750 triệu euro (850 triệu USD), dù quốc tịch châu Âu, Mỹ, Australia hay Trung Quốc bắt buộc phải công khai các thông tin đã được quy định như trên. Ngoài ra, các công ty đa quốc gia không có chi nhánh ở EU cũng bị yêu cầu công khai các thông tin liên quan đến hoạt động kinh doanh của họ trên khắp thế giới, đồng thời yêu cầu các thông tin chi tiết hơn đối với những hoạt động tại các nước bị đưa vào danh sách “thiên đường thuế”. EU ước tính khoảng 6,000 doanh nghiệp sẽ ảnh hưởng bởi chính sách thuế mới này.

Theo kết quả một nghiên cứu của EC, tình trạng trốn thuế làm EU thất thu khoảng 50 – 70 tỷ euro mỗi năm. Một công ty trung bình, hoạt động tại một nước châu Âu, có thể phải đóng thuế nhiều hơn 30% một công ty quy mô lớn lách thuế.

Như vậy, án phạt lần này dành cho Apple cho thấy sự kiên định và quyết tâm của EU trong việc xử lý vấn nạn trốn thuế. Án phạt này hẳn sẽ làm rúng động nhiều gã khổng lồ đa quốc gia khác, tạo tiền lệ để EU đi xa hơn, tạo môi trường cạnh tranh bình đẳng hơn theo cách mà EU định nghĩa.

Từ khóa Công ty Apple trốn thuế Hồ sơ Panama